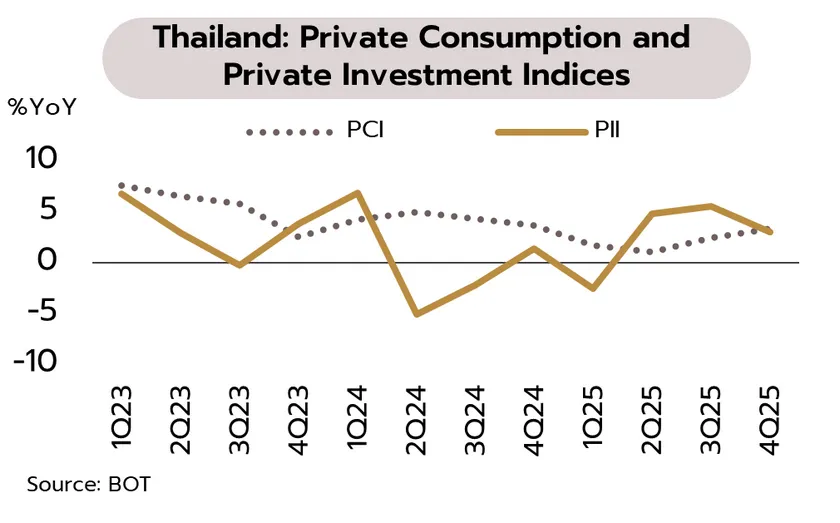

15 มกราคม 2568 : นายศักดิ์ชัย พีชะพัฒน์ ประธานเจ้าหน้าที่บริหาร บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ กลุ่มทิสโก้ (Mr. Sakchai Peechapat, Group Chief Executive, TISCO Financial Group Public Company Limited) เปิดเผยว่า ในปี 2568 กลุ่มทิสโก้คาดการณ์ว่า เศรษฐกิจไทยจะขยายตัวประมาณ 3% จากแรงสนับสนุนด้านการใช้จ่ายและการลงทุนภาครัฐ การฟื้นตัวของการลงทุนภาคเอกชน และการเติบโตของภาคการท่องเที่ยว อย่างไรก็ตาม การขยายตัวดังกล่าวยังคงเปราะบางและเผชิญกับความไม่แน่นอนจากปัจจัยภายในและภายนอกประเทศ อาทิ นโยบายกีดกันทางการค้าของสหรัฐฯ ปัญหาหนี้ครัวเรือนที่ยังอยู่ในระดับสูง และคุณภาพลูกหนี้ที่ถดถอย แม้ว่านโยบายการเงินที่ผ่อนคลายและมาตรการแก้หนี้ “คุณสู้ เราช่วย” จะมีบทบาทสำคัญในการบรรเทาภาระหนี้ของกลุ่มเปราะบาง แต่ยังไม่สามารถช่วยสร้างการเติบโตที่มั่นคงในวงกว้าง

ดังนั้น ในปี 2568 กลุ่มทิสโก้จะเดินหน้ายุทธศาสตร์ธุรกิจยั่งยืน (Sustainable Focus) โดยมุ่งเน้นการบริหารจัดการในทุกมิติอย่างมีประสิทธิภาพ ด้วยกลยุทธ์ที่คำนึงถึงการสร้างคุณภาพชีวิตที่ดีแก่ลูกค้าและผู้มีส่วนได้เสียทุกฝ่าย โดยตั้งเป้าหมายยอดสินเชื่อไว้เติบโต 5% มุ่งขยายธุรกิจสินเชื่อเช่าซื้อรถยนต์ใหม่และรถมือสองเพิ่มมากขึ้น

กลยุทธ์การเพิ่มประสิทธิภาพด้านสินเชื่อ

ธุรกิจสินเชื่อรายย่อย มีสัดส่วนราว 70% ของสินเชื่อรวม โดยส่วนใหญ่เป็นสินเชื่อเช่าซื้อรถยนต์ใหม่ รถยนต์มือสอง รถจักรยานยนต์ และสินเชื่อจำนำทะเบียนรถทุกประเภท ภายใต้แบรนด์ “สมหวัง เงินสั่งได้” ในปีนี้จะเน้นการเพิ่มประสิทธิภาพและประสิทธิผลของการดำเนินงานของสาขา โดยนำเสนอผลิตภัณฑ์และบริการไปยังกลุ่มลูกค้าที่มีศักยภาพ ควบคู่กับการดูแลคุณภาพทางเครดิต และให้ความช่วยเหลือดูแลลูกหนี้อย่างใกล้ชิด ขณะเดียวกันจะนำเทคโนโลยีเข้ามาช่วยคัดกรองลูกค้า พร้อมขยายบริการสินเชื่อบ้านและที่ดินแลกเงินไปยังสาขาสมหวัง เงินสั่งได้ เพื่อตอบสนองความต้องการสภาพคล่องที่เพิ่มขึ้น เพิ่มเติมจากปัจจุบันที่ให้บริการเฉพาะสาขาธนาคาร

"ปีนี้ 2568 ไม่ขยายสาขาเพิ่มสำหรับ สมหวัง เงินสั่งได้ เนื่องจากปัจจุบันมีสาขาแล้ว 808 สาขา เพียงพอต่อการขยายงาน โดยจะหันมามุ่งเน้นโปรดักส์ใหม่ๆ ที่มานำเสนอต่อลูกค้าให้มากขึ้น"

ธุรกิจสินเชื่อลูกค้าขนาดใหญ่ (Corporate Banking) จะมุ่งเน้นเติบโตในกลุ่มที่ทิสโก้มีความชำนาญ รวมถึงขยายไปยังกลุ่มธุรกิจกระแสใหม่ (S-Curve) ที่มีศักยภาพการเติบโตสูง เช่นเดียวกับ ธุรกิจสินเชื่อธุรกิจเอสเอ็มอี (SME) จะขยายวงเงินสินเชื่อหมุนเวียน (Floor Plan) เพื่อเพิ่มสภาพคล่องให้กับลูกค้า พร้อมมองหาโอกาสการเติบโตในธุรกิจใหม่ๆ

“ในปีนี้เศรษฐกิจไทยยังคงต้องเผชิญกับความท้าทายรอบด้าน สิ่งที่เราทำได้คือการดำเนินธุรกิจด้วยความระมัดระวังต่อเนื่อง โดยมุ่งเน้นการปล่อยสินเชื่ออย่างรับผิดชอบและพิจารณาความเสี่ยงอย่างเหมาะสม พร้อมให้ความช่วยเหลือดูแลลูกค้าอย่างใกล้ชิด ผ่านการปรับโครงสร้างหนี้ และการช่วยเหลือลูกหนี้ในโครงการ “คุณสู้ เราช่วย” โดยขณะนี้มีจำนวนผู้ลงทะเบียนประมาณ 7,000-8,000 ราย ขณะที่ยอดทางธนาคารแห่งประเทศไทยมีผู้ลงทะเบียนกว่า 300,000 ราย และคาดว่าเมื่อระบบพร้อมต้นเดือนกุมภาพันธ์ 2568 จะเร่งดำเนินการให้ลูกหนี้เข้าสู่ระบบเดินหน้าปรับปรุงโครงสร้างหนี้ที่เป็นประโยชน์นี้ต่อไปให้ได้มากที่สุด พร้อมด้วยขยายบริการไปยังสินเชื่อบ้านและที่ดินแลกเงิน โดยใช้บ้านและที่ดินเป็นหลักประกัน เพื่อตอบสนองความต้องการสภาพคล่องที่เพิ่มขึ้น รวมถึงเดินหน้าหาโอกาสในการเติบโตใหม่ๆ จากกลุ่มธุรกิจที่ยังคงมีศักยภาพในการเติบโตสูง” นายศักดิ์ชัย กล่าว

การเพิ่มขีดความสามารถด้านเทคโนโลยีดิจิทัล

กลุุ่มทิสโก้ ยังคงเดินหน้ายกระดับการให้บริการทางการเงินอย่างยั่งยืน โดยส่งเสริมการนำเทคโนโลยีและปัญญาประดิษฐ์ (AI) มาวางโครงสร้างพื้นฐานภายในองค์กร ให้สามารถขับเคลื่อนกระบวนการทำงานได้อย่างมีประสิทธิภาพยิ่งขึ้น พร้อมเพิ่มขีดความสามารถในการวิเคราะห์และใช้ข้อมูล (Data

Analytics) ในการเพิ่มโอกาสทางธุรกิจ เข้าใจพฤติกรรมและโจทย์ความต้องการของลูกค้า รวมถึงสร้างนวัตกรรมที่จะยกระดับการให้บริการแก่ลูกค้าได้ดียิ่งขึ้น ตรงจุด สะดวก เข้าใจง่าย และครบวงจร

นอกจากนี้ จะเร่งภารกิจ Culture of Innovation โดยพัฒนาศักยภาพของพนักงานให้เชี่ยวชาญทั้งด้านการเงิน การลงทุน และก้าวทันเทคโนโลยี นำไปสู่เป้าหมายและผลสัมฤทธ์ที่เกิดขึ้นจริงและวัดผลได้ นั่นคือ การเพิ่มรายได้ ลดรายจ่าย และเสริมศักยภาพการให้บริการได้ดียิ่งขึ้น

กลยุทธ์การสร้างรายได้ค่าธรรมเนียม

นายเมธา ปิงสุทธิวงศ์ กรรมการอำนวยการและกรรมการผู้จัดการใหญ่กลุ่มทิสโก้ (Mr. Metha Pingsuthiwong, Chief Operating Officer and President) กล่าวว่า ธุรกิจธนบดีและตลาดทุน จะมุ่งเน้นการให้คำปรึกษาทางการเงินแบบองค์รวม (Holistic Financial Advisory) ครอบคลุมทั้งบริการที่ปรึกษาการเงิน การลงทุน ความคุ้มครองชีวิตและสุขภาพ การวางแผนเกษียณ และการวางแผนมรดก เพื่อสร้างความมั่งคั่งอย่างยั่งยืนในระยะยาวและเหมาะสมกับความต้องการตลอดช่วงชีวิตของลูกค้า

ธุรกิจบริหารความมั่งคั่ง (Wealth Management) มุ่งเน้นยกระดับบริการการวางแผนการเงินให้มีประสิทธิภาพขึ้น โดยจับมือกับพันธมิตรชั้นนำ ได้แก่ บริษัทหลักทรัพย์จัดการกองทุน (บลจ.) 14 แห่ง และบริษัทประกัน 11 แห่ง เพื่อคัดสรรผลิตภัณฑ์ที่เหมาะสมกับลูกค้าแต่ละรายโดยไม่จำกัดค่าย ควบคู่กับการให้คำแนะนำที่ผสานระหว่างที่ปรึกษาทางการเงินและโปรแกรมวางแผนการเงิน TISCO My Goal โดยมีผู้จัดการกองทุน Mutual Fund Manager กว่า 20 คน และทีม Relationship Manager : RM ที่ได้ใบอนุญาตในการประกอบอาชีพผู้แนะนำการลงทุน (Single License : SIC) เกือบ 300 คนที่พร้อมให้บริการครบทุกมิติทุกสาขา

ธุรกิจบริหารจัดการกองทุน (Asset Management) มุ่งพัฒนาผลิตภัณฑ์คุณภาพสูงที่มีโอกาสสร้างผลตอบแทนที่ดีอย่างสม่ำเสมอแก่ลูกค้า พร้อมขยายฐานลูกค้าผ่านช่องทางดิจิทัล และ Agent Network รวมถึงต่อยอดผลิตภัณฑ์และบริการไปในกลุ่มกองทุนสำรองเลี้ยงชีพ (PVD)

ธุรกิจหลักทรัพย์ (Securities Brokerage) เพิ่มโอกาสการลงทุนที่ง่ายและสะดวกให้กับลูกค้า พร้อมกระจายรายได้จากการให้บริการใหม่ๆ โดยนำ AI เข้ามาประยุกต์ใช้ ร่วมกับการจัดสัมมนาให้ความรู้แก่ลูกค้า

ธุรกิจประกันภัย (Bancassurance) ยังมุ่งพัฒนาและคัดสรรผลิตภัณฑ์ประกันภัยที่คุ้มค่า ตอบโจทย์ความต้องการที่หลากหลายของลูกค้าในเชิงลึก ผ่านความร่วมมืออย่างใกล้ชิดกับบริษัทพันธมิตรประกันภัยชั้นนำ โดยที่บริษัทจะคำนึงถึงความเหมาะสมกับความเสี่ยงและสถานะทางการเงินของลูกค้าแต่ละราย เพื่อให้สามารถนำเสนอผลิตภัณฑ์ที่ตอบโจทย์ได้อย่างตรงจุด สามารถช่วยลูกค้าบริหารความเสี่ยง และสร้างความมั่นคงทางการเงินในระยะยาว

สำหรับประเด็นที่บริษัทประกันภัยจะมีนโยบายออกแบบประกันที่มีค่าใช้จ่ายร่วม (Co pay หรือ Co-Payment) การให้ผู้ซื้อประกันร่วมจ่ายในค่าเสียหายที่เกิดขึ้นด้วย กรณีนี้เห็นว่าเป็นการพัฒนาที่ทำให้บริษัทประกันรับความเสี่ยงได้มากขึ้น ตนเห็นว่าเป็นเรื่องที่ดี ซึ่งทางประเทศสิงคโปร์ก็มีการออกกฎนี้มานานแล้ว เนื่องจากจะส่งผลให้ไม่เกิดการเคลมที่สูงเกินไป เมื่อเป็นเช่นนั้นบริษัทประกันก็จะอยู่ได้เพื่อมารับประกันได้มากขึ้น

"ยกตัวอย่างจะเห็นได้ว่ามีโปรดักส์บางประเภทที่มีการเคลมสูง พอหลังจากนั้นปีถัดมาก็จะต้องปรับเบี้ยประกันเพิ่มขึ้น จะต้องนำผู้ที่โชคร้ายมาปรับฐานกับผู้ที่โชคดีไม่เคลมเพื่อไม่ให้ผู้โชคดีที่ไม่เคลมต้องเสียผลประโยชน์หรือจ่ายแพงขึ้น เมื่อมีการนำ Co-Payment มาใช้ก็ถือว่าเป็นสิ่งที่ดี หรือกรณีย้อนหลัง เจอ จ่าย จบ เสียเบี้ย 500 บาท แต่คุ้มครอง 100,000 บาท ช่วงปีแรกควบคุมสาธารณสุขได้ดี ทางประกันภัยกำไรกันเป็นพันล้านบาท แต่ถัดมาปีที่ 2 มีการแพร่เชื้ออย่างรวดเร็ว

สุดท้ายเมื่อเห็นเหตุการณ์ที่ควบคุมไม่ได้ทางทิสโก้โบรกเกอร์จึงหยุดขาย เพราะเห็นว่า ยอมจ่าย 1 ล้านบาท แต่ต้องดูแลคนที่ป่วยนอนโรงพยาบาลแท้จริง ซึ่งถือเป็นการประกันที่ถูกต้องที่ควรจะเห็น ไม่ใช่การทำประกันเพื่อจะไปเอาเคลม (Moral hazard) แบบหนึ่งของธุรกิจประกัน ซึ่งจะทำให้คนไม่ระมัดระวังตัวสังคมก็จะเสียหาย ช่วงนั้นเราอาจจะได้ยินข่าวครอบครัวติดเชื้อกันหมด 10 คน ได้เงินสินไหมเป็นล้านบาท ดังนั้นบริษัทประกันภัยก็ไม่สามารถอยู่ได้ต้องปิดตัวไป เพราะฉะนั้นควรพิจารณาให้รอบด้าน จะทำให้เติบโตและไปด้วยกันทั้งหมดได้ ดังนั้นจึงเห็นด้วยต่อการขายแบบ Co-Payment เพื่อให้ผู้ที่มีกำลังซื้อเข้าถึงประกันสุขภาพเพิ่มขึ้น และลดภาระของ "บัตรทอง" ของทางภาครัฐด้วย" นายศักดิ์ชัย พีชะพัฒน์ กล่าวเสริม

ผลการดำเนินงานปี 2567

นายชาตรี จันทรงาม รองกรรมการผู้จัดการใหญ่ สายควบคุมการเงินและบริหารความเสี่ยงกลุ่มทิสโก้ (Mr. Chatri Chandrangam, Senior Executive Vice President – Risk and Financial Control) กล่าวว่า ในปี 2567 กลุ่มทิสโก้มีกำไรสุทธิ 6,901 ล้านบาท อ่อนตัวลง 5.5% จากปีก่อน เนื่องจากการตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้น (Expected Credit Loss - ECL) ที่เพิ่มขึ้นมาอยู่ที่ 0.6% ของยอดสินเชื่อเฉลี่ย เพื่อรองรับความเสี่ยงทางเศรษฐกิจและหนี้ภาคครัวเรือนที่อยู่ในระดับสูง

ขณะที่รายได้รวมจากการดำเนินงานปรับตัวดีขึ้น 2.3% โดยรายได้ดอกเบี้ยสุทธิทรงตัวจากปีก่อนหน้า จากการบริหารผลตอบแทนของเงินให้สินเชื่อที่มีประสิทธิภาพ แม้ในภาวะที่ต้นทุนทางการเงินเพิ่มสูงขึ้นเกือบ 30% ก็ตาม ด้านรายได้ที่มิใช่ดอกเบี้ยเติบโต 8.4% จากการรับรู้กำไรจากเงินลงทุน การขยายตัวของธุรกิจหลักทรัพย์จัดการกองทุน โดยเฉพาะธุรกิจกองทุนสำรองเลี้ยงชีพ และรายได้ธุรกิจวาณิชธนกิจจากการเป็นผู้ร่วมจัดจำหน่ายและรับประกันการจำหน่ายหุ้น IPO

อย่างไรก็ดี ค่าธรรมเนียมธุรกิจธนาคารพาณิชย์ชะลอตัวลง ผลจากรายได้นายหน้าประกันภัยที่ลดลงตามยอดการปล่อยสินเชื่อใหม่ อีกทั้ง ค่าธรรมเนียมจากการซื้อขายหลักทรัพย์อ่อนตัวลง จากปริมาณการซื้อขายในตลาดหลักทรัพย์ฯ ที่ซบเซา ด้านค่าใช้จ่ายในการดำเนินงานลดลง 0.9% จากการลดลงของค่าใช้จ่ายพนักงาน ทั้งนี้ บริษัทมีอัตราผลตอบแทนต่อผู้ถือหุ้นเฉลี่ย (ROAE) งวดปี 2567 อยู่ที่ 16.1% ปรับตัวลดลงเล็กน้อยเมื่อเทียบกับปี 2566

เงินให้สินเชื่อรวมของกลุ่มทิสโก้ ณ วันที่ 31 ธันวาคม 2567 มีจำนวน 232,200 ล้านบาท ลดลง 1.1% จากสิ้นปี 2566 สาเหตุหลักมาจากการชะลอตัวของสินเชื่อเช่าซื้อรถใหม่ ซึ่งเป็นไปตามยอดขายรถยนต์ในประเทศที่หดตัวลงกว่า 27% โดยปี 2566 มีรถใหม่ 775,780 คัน มาปี 2567 อยู่ที่ 570,000 คัน เท่านั้น

ในขณะที่บริษัทยังคงนโยบายการขยายสินเชื่อในกลุ่มสินเชื่อบรรษัทขนาดใหญ่ และสินเชื่อรายย่อยที่มีอัตราผลตอบแทนสูง ได้แก่ สินเชื่อจำนำทะเบียน สินเชื่อเช่าซื้อรถมือสอง และสินเชื่อเช่าซื้อรถจักรยานยนต์ พร้อมด้วยเพิ่มความรอบคอบและระมัดระวังในการปล่อยสินเชื่อใหม่ในสภาวะที่เศรษฐกิจยังคงเปราะบาง ด้านสินเชื่อที่ไม่ก่อให้เกิดรายได้ (NPLs) อยู่ที่ 2.4% ของสินเชื่อรวม ซึ่งเพิ่มขึ้นเล็กน้อยเพียง 0.2% ผลจากภาวะเศรษฐกิจที่ฟื้นตัวช้า ด้านเงินฝากมีจำนวน 206,537 ล้านบาท ลดลง 1% เมื่อเทียบกับปี 2566 ที่มี 208,645 ล้านบาท

อย่างไรก็ดี บริษัทยังคงมุ่งเน้นการติดตามดูแลลูกหนี้อย่างใกล้ชิด พร้อมกับการบริหารความเสี่ยงที่รัดกุม ด้วยระดับค่าเผื่อสำรองผลขาดทุนด้านเครดิตต่อหนี้ที่ไม่ก่อให้เกิดรายได้ (NPL Coverage Ratio) อยู่ที่ 155.3%

ธนาคารทิสโก้ยังคงรักษาระดับฐานะเงินกองทุนที่แข็งแกร่ง โดยมีประมาณการอัตราเงินกองทุนต่อสินทรัพย์เสี่ยง (BIS Ratio) อยู่ที่ 20.5% สูงกว่าอัตราเงินกองทุนขั้นต่ำ 11.0% ที่กำหนดโดยธนาคารแห่งประเทศไทย และมีอัตราเงินกองทุนชั้นที่ 1 และชั้นที่ 2 ต่อสินทรัพย์เสี่ยงอยู่ที่ 18.7% และ 1.8% ตามลำดับ